[천자춘추] 단기투자의 덫

주식이 채권보다 위험 부담이 크다 보니 당연한 결과다. 우리 금융시장도 고위험 고수익의 법칙에서 벗어날 수 없다. 그렇다면 시장은 평균적으로 올라가는데 왜 내 주변에는 주식으로 수익을 냈다는 사람이 적을까?

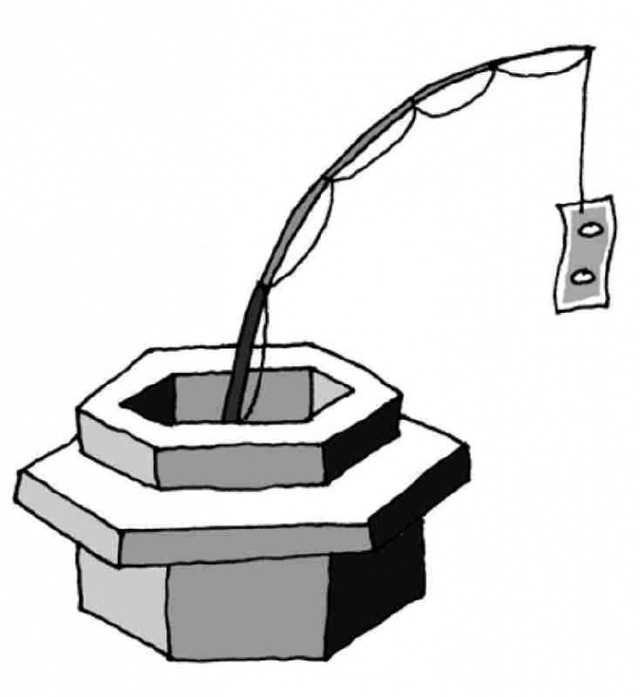

좋은 회사와 나쁜 회사의 선택이 평균적이라고 보면 단기투자의 폐해가 그 원인일 가능성이 높다. 투자자가 직접 주식투자를 할 경우 오프 라인 매매의 비용은 살 때 0.5%, 팔 때 0.5%에 거래세 0.3%까지 합이 1.3%이다. 잦은 매매는 증권회사의 배를 불려주고 국가재정에 기여는 해도 투자수익에는 도움이 되지 않는다. 온라인 매매의 경우 매매수수료를 10분의 1 이하로 낮출 수 있어 절감된 비용이 수익으로 돌아온다.

펀드 등을 이용한 간접투자의 경우도 단기투자의 부작용으로부터 자유롭지 않다. 대부분의 기관투자자들도 돈의 주인으로부터 비교적 단기의 성과에 의해 평가를 받다 보니 지금 당장 올라가는 주식을 쫓아다니는 시장 추종매매를 하게 된다.

현행 펀드의 수수료 체계도 단기투자를 조장한다. 특히 선취 판매수수료 제도에서는 펀드 가입 시 일년치 판매수수료를 먼저 떼고 중도 해약 후 재가입하면 다시 일년치 수수료를 뗀다. 당연히 금융회사의 입장에서는 수익이 나면 일단 수익을 챙기라며 해지하고 다른 상품으로 갈아탈 것을 권유할 동기가 발생한다.

투자를 해서 단기간에 수익을 얻기 싫어하는 사람은 없다. 그러나 현명한 투자자라면 주식시장은 거래비용을 최소화하고 장기간에 걸쳐 투자했을 때 채권보다 높은 평균 수익률을 제공해왔음을 명심해야 한다.

이서구 가치투자자문 대표

로그인 후 이용해 주세요